- Gestão

- | 04/04/2018

7 melhores práticas para aprimorar o seu Fluxo de Caixa

O Fluxo de Caixa é um método de controle financeiro que considera a entrada e saída de valores dentro de uma organização em um determinado período de tempo. Neste artigo você verá que, quando bem aplicado e alinhado as demais áreas da empresa, esta é uma ferramenta poderosa para garantir, tanto a saúde financeira, quanto as decisões estratégicas do seu negócio.

A gestão financeira é um dos aspectos mais relevantes na administração de uma empresa. Sem capital, o funcionamento da instituição fica comprometido e é mais difícil inovar, investir, implementar melhorias e novos projetos. Logo, o controle da movimentação de dinheiro é necessário — e, nesse sentido, uma ferramenta essencial é o fluxo de caixa, utilizado para coordenar as entradas e saídas monetárias.

Com ele, é possível aprimorar a governança dos custos e assegurar a liquidez. Para saber mais sobre esse assunto e conhecer sete boas práticas, continue a leitura e descubra como otimizar o fluxo de caixa da empresa agora mesmo!

1. Registre todas as movimentações

A primeira dica parece intuitiva, porém, saiba que ela é muito importante. Para que o controle financeiro seja integral, tudo precisa ser registrado. Independentemente do valor, qualquer entrada ou saída deve ser anotada. Dessa maneira, os gestores têm um conhecimento mais preciso sobre a natureza dos custos.

Muitas vezes, pequenas despesas se acumulam e, no fim, a empresa descobre que está gastando grandes somas em coisas que não são essenciais. Assim, compilar toda e qualquer movimentação é a forma ideal de entender se a instituição está desperdiçando dinheiro.

2. Crie categorias

Anotações sem critério podem parecer confusas e se perdem no meio de tantos dados. Desse jeito, o fluxo de caixa perde um pouco a sua função primordial, que é ajudar a empresa a controlar precisamente seus gastos.

Para otimizar esse processo, classifique os registros em categorias. Primeiramente, faz sentido separar pagamentos e receitas em diferentes planilhas.

Na hora de organizar as contas a pagar, determine quais são as despesas fixas e as variáveis. Outra boa ideia é criar centros de custos. Eles apontam os locais de onde se originam os gastos, ou seja, qual departamento gerou aquele dispêndio.

Assim, fica claro para os gestores como funciona o fluxo de consumo de cada setor e para onde o dinheiro está indo de fato.

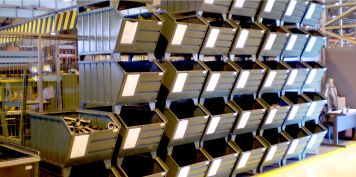

3. Controle o estoque

A gestão do estoque está totalmente alinhada com o financeiro de uma empresa por diversas razões.

Primeiramente, ter produtos parados em estoque significa dinheiro estacionado: esses valores poderiam ser aplicados, gerando juros para a instituição.

Logo, quanto maior for a quantidade de itens acumulados, menor será o capital de giro. Além do mais, produtos que permanecem armazenados por muito tempo correm o risco de encalhar, perdendo a validade ou se tornando obsoletos. O resultado é uma grande perda financeira.

Nesse caso, vale a pena analisar o fluxo de vendas e as demandas do negócio e definir se uma estratégia de estoques enxutos, como o Just in Time, é mais favorável.

Por outro lado, contar com quantidades inadequadas de material em estoque pode afetar as vendas, afinal, não é possível ter mais lucros e aumentar conversões se a empresa não possui itens disponíveis.

Sendo assim, o gerenciamento do estoque é indispensável para que os gestores possam planejar suprimentos de forma acertada. Por meio dos dados fornecidos pelo fluxo de caixa, pode-se estudar o volume de vendas e a quantidade de materiais adquiridos nos últimos tempos — bem como os itens armazenados atualmente — e, assim, projetar demandas e compras futuras com melhor precisão, driblando perdas ou faltas.

4. Acompanhe o fluxo de caixa diariamente

O dia a dia de uma empresa é dinâmico e seu fluxo de caixa acompanha essa tendência. Por isso, é fundamental criar o hábito de monitorá-lo diariamente e verificar cada movimentação financeira.

Essa rotina é muito útil na hora de prevenir surpresas. Antes que seja tarde demais, o gestor está ciente da situação e consegue se planejar da melhor maneira.

5. Prepare-se para lidar com sazonalidades e flutuações

Por mais que a movimentação financeira tenha alguma regularidade ao longo do ano, sempre existem momentos de flutuação que refletem tanto nas receitas quanto nos gastos.

Uma empresa pode lucrar mais em determinada época e passar por um período com mais contas a pagar. Logo, planejar o curto, o médio e o longo prazo é crucial para não ficar no vermelho.

Para evitar um cenário conturbado, acompanhe o histórico do fluxo de caixa e aponte tendências sazonais comuns. Com essa nova visão, o gestor é capaz de antecipar as variações financeiras e agir de forma adequada.

Em relação ao curto e médio prazo, projete entradas e saídas de acordo com os últimos meses. Custos fixos como aluguel ou conta de luz, por exemplo, podem ser registrados como despesas futuras certas. Em contrapartida, vendas a prazo devem ser anotadas nos meses correspondentes ao seu pagamento.

6. Observe o capital de giro

Não é prudente inserir nas planilhas valores por uma venda que ainda não foi liquidada pelo cliente. O fluxo de caixa deve ser alimentado com dados concretos e a expectativa por um recebimento pode não ser cumprida.

Caso essa soma seja apenas considerada como certa, o capital de giro não pode ser calculado corretamente.

Consequentemente, a empresa pode passar por problemas na hora de honrar pagamentos com colaboradores, fornecedores e quitar suas despesas. O capital de giro é imprescindível para a saúde financeira e para a manutenção do negócio. Dessa forma, operar com números aproximados ou imaginários representa um grande perigo.

Outro ponto que merece destaque é o seguinte: algumas empresas optam por manter uma reserva financeira em caixa justamente para evitar situações de aperto como as que descrevemos acima.

No entanto, esse dinheiro favorece mais a instituição se estiver investido, rendendo lucros. Nesse contexto, cabe ressaltar a importância de determinar um nível ideal para o capital de giro — e a resposta para essa questão está justamente no fluxo de caixa.

Com um planejamento rigoroso e projeções, o gestor conhece exatamente o quanto é preciso para honrar os compromissos.

7. Crie um relacionamento com fornecedores e clientes

Como a ideia central é contar com um saldo positivo no fim do mês, ter um relacionamento de confiança com clientes e fornecedores favorece a comunicação entre as partes — e, da mesma forma, as negociações e conversas sobre antecipação de pagamentos.

Se existe uma relação de parceria com os fornecedores, é mais simples conseguir descontos ou pleitear formas de pagamento mais flexíveis e benéficas. Semelhantemente, promova um diálogo aberto com clientes e ofereça vantagens para incentivá-los a pagar mais rápido ou à vista.

Com a ajuda dessas dicas de finanças, é possível otimizar o fluxo de caixa e ter mais controle sob o dinheiro da empresa. Aplique essas sete práticas e veja como elas farão a diferença na performance do seu negócio!

Se você gostou do post, nos siga nas nossas redes sociais para receber mais conteúdos relevantes como este: estamos no Facebook, LinkedIn, Twitter e Instagram!